Usaremos aqui alguns conceitos apresentados no artigo “Mercado de Derivativos: Opções”, então recomendamos uma leitura do mesmo antes de iniciar esta nova etapa.

No mercado de Opções é possível usar estruturas para montar estratégias de forma que o investidor possa alavancar seus investimentos com derivativo, mas também tenha o controle sobre possíveis perdas podendo dimensioná-las antes do início da operação.

A estrutura aqui apresentada é a “Trava de Baixa com Call” ou “Bear Call Spread”, essa estrutura é usada quando o investidor percebe, a partir da sua análise, que o ativo-objeto tem uma tendência de baixa e, se confirmada, haverá o ganho máximo da estrutura, que pode ser previamente dimensionado. Por outro lado, se a análise estiver errada e o ativo-objeto performar uma alta, da mesma forma, o investidor poderá antecipadamente calcular a sua máxima perda.

Portanto, não haverá surpresa para o investidor, pois terá a informação antecipada sobre quanto poderá ganhar ou perder.

Agora vamos montar a estrutura escolhida, que é a “Bear Call Spread”, usaremos as cotações reais do ativo-objeto e das Call’s, no entanto, é oportuno reforçar que não se trata de uma recomendação de investimento, até porque para uma recomendação seria necessário analisar o perfil de risco do investidor, sua capacidade e conhecimento para investimento no produto e demais informações conforme Resolução CVM, tudo isso realizado por profissional qualificado, no caso, um Consultor de Valores Mobiliários CVM.

A estrutura é montada após a definição do ativo-objeto e fazendo a compra e venda de CALL’s, ambas com o mesmo prazo de vencimento e sempre nas mesmas quantidades.

Neste exemplo, vamos usar a ação da PETR4 como ativo-objeto. Assim, a montagem da estrutura consiste na compra de uma certa quantidade de CALL OTM e na venda, da mesma quantidade, de outra CALL ITM, todas com o mesmo prazo de vencimento.

RESUMO:

Ativo-objeto: PETR4

Cotação: R$36,89

Compra de CALL OTM: PETRA390W1

Quantidade: 1000

Strike: R$37,45

Valor pago: R$0,34

Vencimento: 03/01/2025

Venda de CALL ITM: PETRA365W1

Quantidade: 1000

Strike: R$34,95

Valor recebido: R$2,37

Vencimento: 03/01/2025

*Nesse tipo de estrutura o investidor recebe um prêmio líquido, pois o valor pago na compra da CALL é menor que o valor recebido na venda da segunda CALL.

RESULTADO ESPERADO: [informações disponíveis antes de confirmar a posição]

Máximo ganho: R$2.030,00

Máxima perda: – R$470,00

Breakeven: R$36,98

Prêmio líquido: R$2.030,00

* Observar que a Máxima perda considera o valor pago como prêmio líquido.

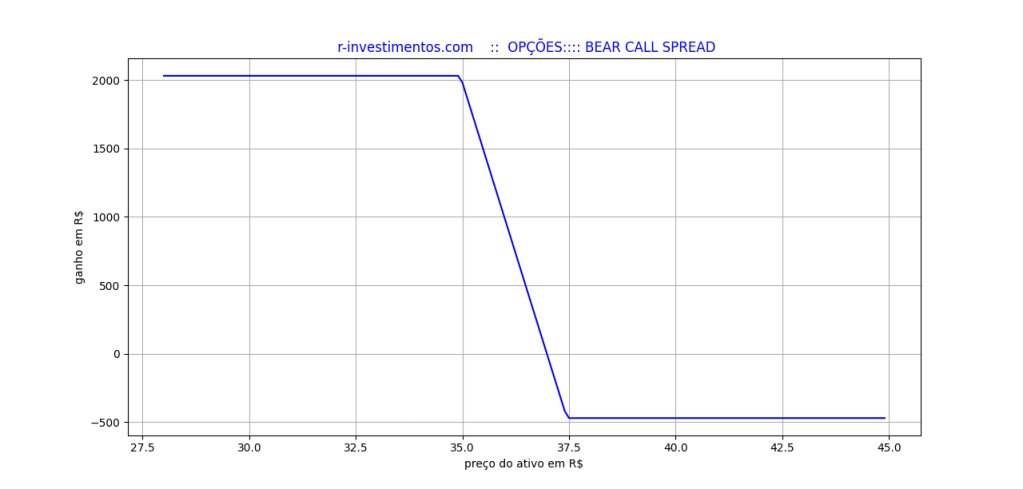

GRÁFICO DA ESTRUTURA:

COMENTÁRIOS:

Para calcular o resultado da operação, usaremos 3 cenários possíveis para o preço de mercado do ativo-objeto. (observar no gráfico)

- Se o ativo-objeto estiver com uma cotação acima da CALL comprada. Neste caso, o investidor será exercido na CALL vendida, mas poderá exercer a CALL comprada, assim o ganho será o valor da CALL vendida menos o valor da CALL comprada mais o prêmio líquido recebido. Esse será a perda máxima da operação.

- Se o ativo-objeto estiver entre as CALL’s comprada e vendida, inclusive no mesmo valor. Aqui o resultado será o valor de cotação do ativo-objeto menos o valor da CALL comprada mais o prêmio líquido recebido na operação.

- Se o ativo objeto-estiver abaixo da CALL vendida. Logo, as CALL´s não serão exercidas e o resultado será o valor do prêmio líquido recebido, neste caso, será o ganho máximo da operação.

E assim finalizamos mais esta etapa, se possível deixe o seu comentário e/ou sugestão.

Deixe um comentário